铝期货的套期保值一般是指铝现货的生产经营者在现货市场上买进或卖出一定数量铝现货的同时,在期货市场场上进行与现货市场数量相当但交易方向相反的铝期货合约交易,以一个市场的盈利弥补另一个市场的亏损,从而达到规避价格波动风险的目的。

这里值得一提的是,期货市场上交易的是某一月份的铝期货合约,按照上海期货交易所的规定,合约标的物的交割等级须是符合国标GB/T1196-2008 AL99.70标准的铝锭,但在现货市场上,铝产品丰富多样,企业需要进行套期保值的对象不完全是铝锭,还可包括氧化铝、铝型材、铝合金等等。因此严格意义上讲,在铝期货套期保值的操作过程中,期货和现货市场上相应的交易对象并不一定是完全对等的。但基于同类商品的相关性以及走势趋同的考虑,在目前铝行业的上游原材料氧化铝、下游铝加工产品等多个生产经营环节中,铝期货的套期保值被广泛运用。实质上来说,套期保值也是企业通过市场机制、运用现代金融工具和技术,防范和对冲市场及价格波动风险,实现企业稳健发展的一种风险管理策略和管理方式。

1.铝期货套期保值的基本原理。

首先,期货和现货的价格波动存在一致的趋势,即期货合约的价格趋于上涨时,其现货价格一般也趋于上涨,反之,亦然。一般情况下,这条规律在商品市场中,可以说是“放之四海而皆准”,对于铝品种而言也不例外。尽管期货市场与现货市场是两个独立的市场,但在铝期货套期保值的过程中,交易的对象都是铝相关产品,在整个大的宏观经济和供需环境中,铝的期货价格和现货价格会受到相同因素的影响和制约,引起铝现货市场价格涨跌的因素,在很大程度上也正影响着期货市场价格同向的涨跌。套期保值就是利用这两个市场的价格关系,通过在期货市场上做与现货市场相反的交易来达到保值的功能,使价格稳定在一个目标水平上。

其次,除了波动方向相同之外,随着期货合约到期日的临近,铝期货和现货价格也将逐渐趋于一致。该条原理可以说是对前一条的延伸,也是使得铝期货套期保值能够顺利实现的重要保障。

2.铝期货套期保值的基本原则。

套期保值还须遵循四大基本原则,且在具体的铝期货套期保值过程中,这四大原则必须同时兼顾到,忽略其中任何一个都有可能影响铝套期保值的实际效果。

(1)交易方向相反原则。交易方向相反原则,是指在进行铝期货套期保值时,必须同时或先后在铝现货市场和期货市场上进行买卖方向相反的交易操作。只有遵循该原则,交易者才能取得在一个市场上亏损的同时在另一个市场上盈利的结果,才能用一个市场上的盈利去弥补另一个市场上的亏损,达到套期保值的目的。否则,不仅难以规避铝价波动的风险,反而还会扩大价格风险。

(2)商品种类相同或相当原则。在做套期保值时,必须遵循商品种类相同或相当原则。这里在铝期货的套期保值中,期货市场上交易的是铝期货合约,对应的交割标的物是符合交易所规定标准的铝锭,而现货市场上的交易对象除了铝锭之外,也包括铝行业上下游的其他铝产品。尽管期现货市场上的交易对象不是完全相同,但都属于铝产业链上的同类商品,价格走势上具有较强的趋势一致性,应该说符合商品种类相同(或相当)的原则。

举例来讲,在铝期货的套期保值中,很多铝企业一般不直接利用商品期货合约的标的物,而是利用其半成品或制成品为交易对象。比如,许多铝冶炼企业的生产原料为氧化铝,其国内并没有相应的氧化铝期货市场,但氧化铝是生产的原材料,一般来讲,氧化铝和铝价格变化并不完全一致,但铝冶炼行业完全可以利用铝期货进行锁定成本的保值。对他们来讲,必须采用相同或相当品种进行保值,只要保证原料价格和期货合约标的物的价格同涨同跌就能达到目的。

(3)商品数量相等或相当原则。商品数量相等原则,是指在进行套期保值时,铝期货的交易数量与在现货市场上买进或卖出的铝现货数量相等或相当。之所以要坚持该原则,是因为只有保持期现两个市场上的铝商品交易数量相等或相当,才能在最大限度上使一个市场上的亏损额被另一个市场上的盈利额所覆盖。当然,我们也要看到,期货合约是标准化的,每一手铝期货合约包含5吨铝锭,但在铝现货市场上买卖的数量却不一定是5的倍数,因此在实际操作中,有时很难严格遵循这一原则,这也在一定程度上会影响套期保值的效果。

(4)月份相同或相近原则。月份相同或相近原则,是指所选用的铝期货合约的交割月份应与未来在现货市场上实际买进或卖出铝现货的时间相同或相近。之所以要考虑到该原则,是因为随着期货合约交割期的临近,期现货价格存在趋于一致的规律,这会令铝期货的套保效果更佳。

当然,期货市场毕竟不等同于现货市场,首先,两市场上交易的商品种类往往不相同,例如铝锭和氧化铝,其价格的波动趋势多少存在差异。此外,交易者在铝期货和现货市场上操作的数量往往也不尽相同,因此在实际操作中,很难做到对前述四大原则的严格遵守。再者,即使完全按照原则来操作,也并不意味着盈亏一定完全相抵,毕竟铝期货价格与现货价格的波动趋势也做不到完全一致。

按照套期保值的定义,我们知道,铝的期货头寸是与现货的头寸方向相反的,据此铝期货的套期保值可以分为买入套期保值和卖出套期保值两大类型。

所谓买入套期保值(又称多头买期保值):即买进铝期货合约,以防止将来购买铝相关的现货商品时可能出现的价格上涨,在最终采购铝现货的同时,通过卖出与先前所买进的铝期货同等数量和相同交割月份的期货合约,将期货部位平仓,结束保值。这种方式通常被处于铝产业链下游的加工商、制造业者和经营者所采用。

例如,某铝型材加工企业计划两个月后购进100吨铝材,3月份铝的现货价为每吨16600元,5月份期货价为每吨 16900元。该企业在签订销售合同的同时,为了锁定加工利润,于是在期货市场买入20手5月期铝。到了5月份,假设现货价升至每吨16800元,而期货价为每吨 17100元。该厂于是在买入现货,每吨亏损200元的同时,卖出持有的20手铝期货合约,每吨盈利 200元。两个市场的盈亏相抵,有效地锁定了成本。

所谓卖出套期保值(又称空头卖期保值):即卖出铝期货合约,以防止将来卖出现货时因价格下跌而招致的损失。当卖出现货商品时,再将先前卖出的铝期货合约通过买进另一数量、类别和交割月份相等的期货合约对冲,以结束保值。这种方式通常被处于铝产业链上游的生产者和经营者所采用。

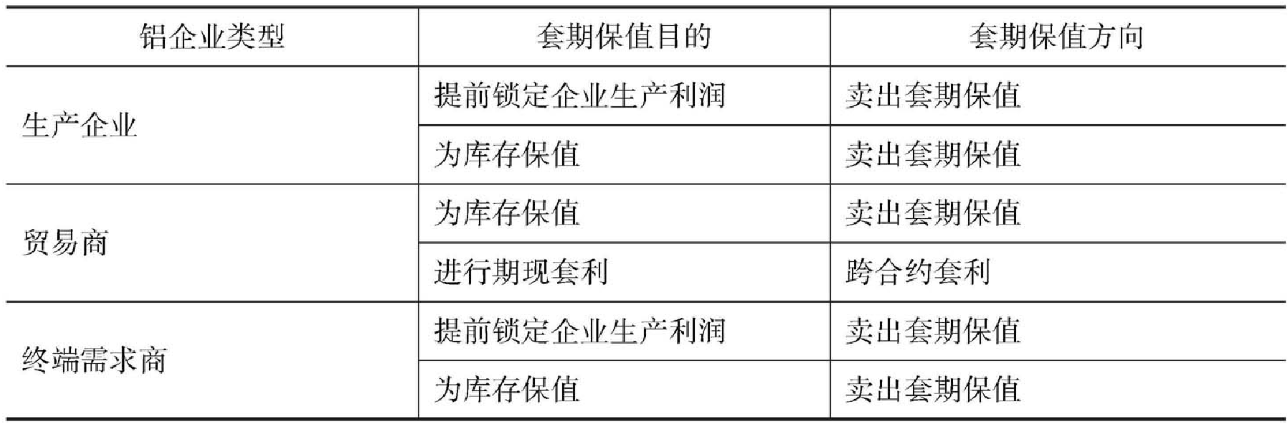

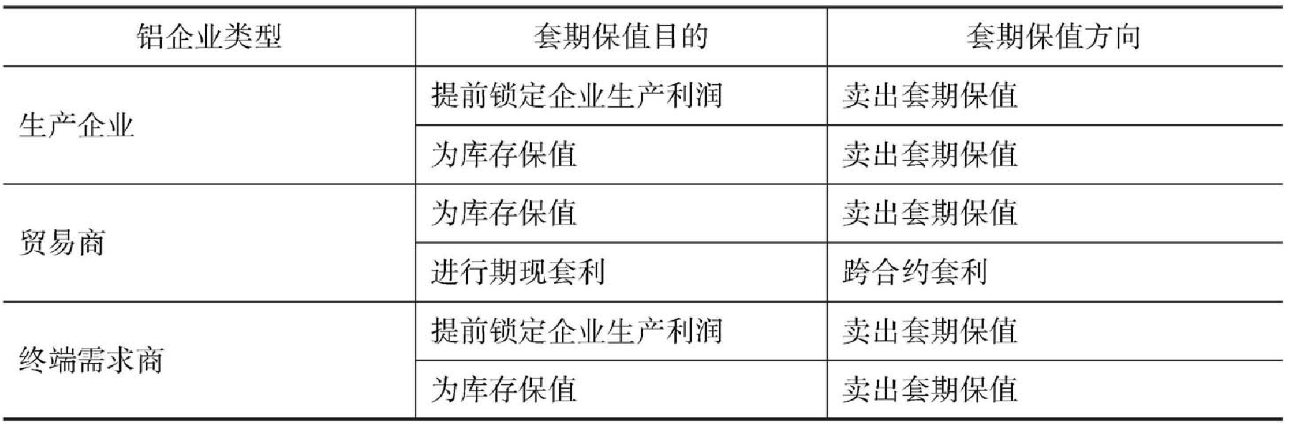

例如,5月份某铝冶炼厂与铝加工厂签订 8月份销售 100 吨铝锭的销售合同,价格按上海期货交易所8月份加权平均价计算。铝冶炼厂担心到时价格下跌影响利润,于是在期货市场以每吨17300元的价格卖出20手8月份期铝合约。到8月份时,现货价跌至每吨16300 元。该公司履行现货合约时每吨亏损500元,但在期货市场上按每吨16800元价格平仓5月份买进的20手期铝合约,每吨盈利500元。两个市场的盈亏相抵,有效地防止了铝价格下跌的风险。表5-1和表5-2列举了不同类型的铝企业在面临不同情况时所采取的套期保值类型。

不同类型的铝企业套期保值的目的和方向

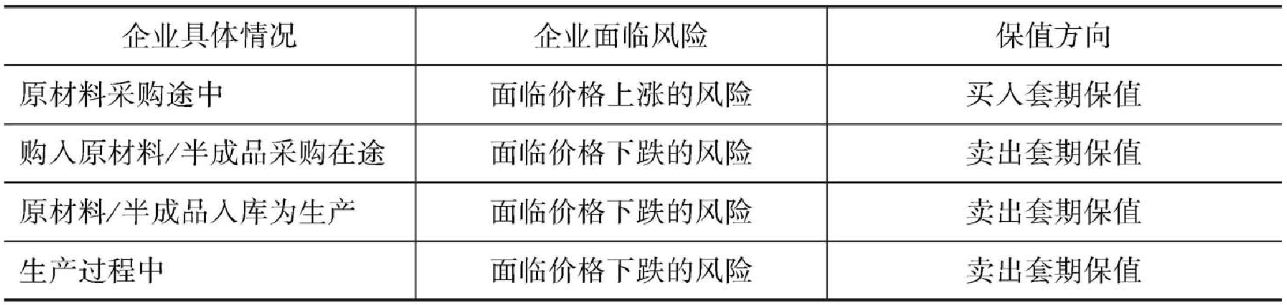

铝企业面临不同情况时所采取的套期保值类型

铝企业面临不同情况时所采取的套期保值类型

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

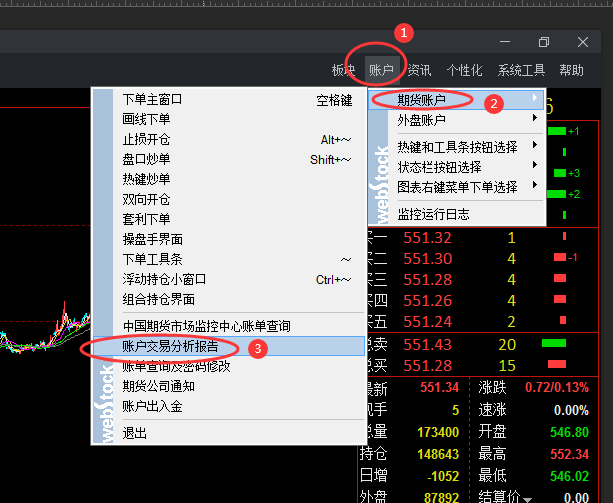

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...