不知道大家注意到没有,我在讲卖出保值的案例时,特别强调案例的冶炼厂只是对自给矿生产的那部分电解铜保值锁定利润,对外采矿生产的电解铜为什么不做卖出保值呢?还有,我们知道期货操作有两个方向,一个买,一个卖,那企业是不是相应的要不就做买入保值,要不就做卖出保值呢?不会即做买入又做卖出吧!那不是等于没做?

其实,企业对生产的全部电解铜都是保值的,但保值的思路不同。自给矿的成本是固定的,生产的电解铜才能锁定利润;也如买入保值时,销售端的价格是固定的,才能锁定成本。我们要记住一点:采购和销售,必须有一端的价格是固定的,才能用期货锁定成本和利润;那两端价格都不固定怎么办呢?就如冶炼企业外采矿生产的电解铜,外采矿的成本也是跟随期货价格的变动而变动的,当电解铜价格上涨时,铜矿的价格也是随之上涨,所以企业是无法锁定利润的,这时如何保值?这就要运用到套期保值里最重要的概念——头寸平衡了!其实,我们在讲买入和卖出保值时,都是单方面的分析,而在实际运用中,绝大部分企业都是将两种方向综合运用的,这不等于没做,因为不是同时买卖,而是错开的,需要做买入时买入,需要做卖出时卖出,而确定什么时候该买,什么时候该卖的依据就是头寸平衡。

下面我们就重点说一下头寸平衡的概念。

“头寸”的概念我们在一开始讲期货基础时就提到,它是指拥有或借出货物的数量,分为多头和空头,多空又有现货和期货之别。“平衡”可以理解为多空数量相等,如此多空就处于一种平衡状态,而套期保值的目的就是维持这种多空平衡状态,以达到规避价格上涨或下跌的风险。那多空不平衡时呢,也就有了多空相减剩余的部分,这部分会面临价格上涨或下跌的风险,就好像我们敞口胸口,会被风邪所侵而感冒,故而形象地称之为“风险敞口”。有了这几个概念,便形成了头寸平衡的公式:

(现货多头+期货多头)-(现货空头+期货空头)=风险敞口

现货多头:企业拥有现货的部分,实际指代的就是库存;再具体点是已定价库存,包含采购已定价未到货部分,不含未定价部分。

现货空头:企业借出现货未交付的部分,实际指代的就是未发订单,再具体点是已定价的未发订单。

期货多头:企业在期货上建立的买入持仓部分。

期货空头:企业在期货上建立的卖出持仓部分。

保值的操作思路就是对风险敞口进行调整,当多头>空头时,风险敞口为正,即多头敞口,则应在期货上卖出;反之,空头>多头时,为空头敞口,则应在期货上买入。如此操作的意义就在于在现货经营的过程中,将多(购)空(销)两头的数量对锁,统一基准价定价,用期货弥补现货数量不能完全对锁的缺陷以达到保值效果,以此规避基准价波动的风险,获取稳定的销售利润。这里的基准价近似于公允价值,企业在财务做账时一般都是将采购价值定为基准价,那么销售价格就等于“基准价+财务(毛)利润目标”。

接下来我们继续以冶炼厂卖出保值的案例来分析,看它们是如何对外购矿产电解铜进行平衡的。一般来说,冶炼厂外购的铜矿品位在20~30%,也就说100吨铜矿可冶炼电解铜20~30吨,我们姑且平均一下,25吨。如果企业今天采购了2万吨铜矿,相当于可生产电解铜5000吨,但企业当天只能消化14000吨矿合生产3500吨用于销售,那么剩下的6000吨矿就面临着价格下跌的风险,属于多头敞口,应在期货上卖出保值,开新的空头仓或平老的多头仓都可以。这时要注意的是卖出数量应该是1500吨而不是6000吨。因为头寸平衡平衡的是期货品种的元素含量(有色行业都称之为“金属量”),6000吨矿里铜元素的含量是6000*25%=1500吨!如果第二天只采购1万吨矿,还是生产3500吨电解铜销售,风险敞口则表现为空头1000吨,则相应期货上买入1000吨铜来平衡,开新的多头仓或平老的空头仓都可以。

当然,这里只是简单的说明头寸平衡,冶炼厂实际操作远比这个复杂,后面讲“基差点价”时再深入。下面我们举个简单的例子,也是头寸平衡运用的最广泛的群体,那就是位于位于产业链中游的贸易商群体。

贸易商是期货参与度最高的群体!为什么这么说?因为与生产加工型企业来说,贸易商的抗风险能力实在低得多。生产加工型企业毛利润率一般在10%左右问题不大,但贸易商是多少?以铜贸易商为例,一吨电解铜的毛利已萎缩到10~20元,好一点的20~40元,达到50元已是暴利,这利润率万分之十(10%%)都不到!我最近频繁接触的尿素行业,贸易商利润也就在10~20元,当然尿素本身价值低,但这毛利润率也不过千分之十(10‰)而已。所以,只要市场上价格稍有风吹草动,影响最大的是贸易商。相比只做买入或只做卖出的生产型企业还带有一定投机成份,贸易商一般是冒不起这个风险的,那怎么办?必须头寸平衡!具体操作就是:一手采购,一手销售;期初购销都是按当天行情定价,销售加上自己的目标利润。如当天采购多了,没销售完,期货上卖;当天采购少了,销售多了,期货上买。后来有品种价格变化越发剧烈,一天多变。对贸易商们的要求则要做到购销同步,哪一边稍晚了都有风险。但现货的购销来来回回电话都要打几通,很难同步,怎么办?那就用期货来辅助同步,这就形成了当前成熟的“盘面点价+基差”的定价模式。后面详述。

或许又有人要质疑,说很多贸易商不做期货保值,不也生存的很好吗?这话不假,我跟很多贸易商都有过交流,他们确实不做期货,有的是期货品种已上市的,有的是期货品种还没上市的,但他们之所以能一直生存很好,其实是不知不觉中做到了头寸平衡,虽没有期货,但现货的多空平衡也是平衡啊!他们在接到订单的同时立马跟上游敲定同数量的采购,价格都是按当天的行价,给下游适当加上自己的目标利润,不知不觉做到了多空平衡。但是这样的企业一般都是中小规模企业,很难做大,因为受制于上下游资源。譬如下游需求有限,上游有政策时不敢多备货;或者市场开发能力很强,下游订单不愁,但上游拿不到足够的货,被迫放弃订单,这些都限制了企业的发展壮大,但有了期货就不受此限制!当然,也有少数不做期货的贸易商也能做得很大,那都是有强大的国企甚至央企背景,有资金,有渠道,手握市场话语权等先天优势,已形成寡头垄断的。但就是这些寡头垄断企业,有的是所经营品种还没有上市或刚刚上市,因而尚未参与;有的是因为曾经参与,却偏离了头寸平衡的套保思路过渡投机而被叫停。前者或因期货业务不熟,还在学习观望;后者近年来也逐步被放开,但被严格限制投机,其中重要一条就是必须头寸平衡。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

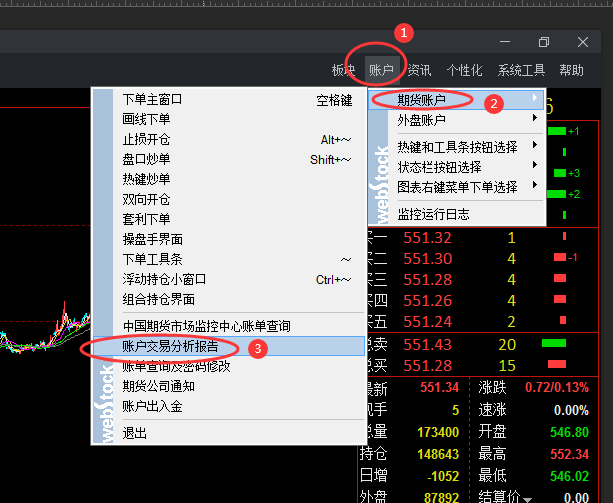

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...