期货市场的两大基本功能是规避风险和价格发现,事实上,这两大基本功能中包含着期货价格形成的基本原理:一方面,期货市场具有价格发现功能,期货价格应该包含着对未来现货价格的预期成分;另一方面,期货市场有风险转移的作用,将不愿意承担风险的投资者(即套期保值者)在生产经营中遇到的风险转移给愿意承担风险的人(投资者)。从这两大基本功能中可以总结出期货价格形成的机制问题:第一,期货价格既然包含对未来现货价格的预期成分,它是否应该是对未来现货价格的无偏估计?第二,保值者既然可以将风险转移给投资者,那么他是否应该为投资者提供的风险承担服务而提供回报?显然这两大问题揭示出期货价格形成理论的核心。

关于期货价格形成机制的研究,历来有两大脉络:一是持有成本理论;二是理性预期理论。前一种理论则从现货价格入手,认为现货价格通过持有成本(cost of carry)和所谓的便利收益(convenience yield)而与期货价格联系起来。后一种理论直接从期货价格的形成入手,认为市场空头套期保值的压力将使保值者愿意向投机者支付一定的风险溢价,从而使期货价格曲线不仅取决于市场对未来现货价格的预期,还包含一个风险溢价成分。最早提出期货价格中存在风险溢价的应该是凯恩斯(Keynes,1930)的正常逆价(normal backwardation)理论。正常逆价理论是从期货市场风险转移的功能中衍生出来的理论,它认为,当风险厌恶的生产商(套期保值者)面对不确定的未来现货价格时,他们能够通过在期货市场卖出期货合约的方式将计划产出的价格风险转嫁给投机者。保值者为获得此项风险转移服务而需要支付一定的酬金,即使商品的供求是平衡的,或者价格预期是理性的、无偏的。

从某种意义上说,这两种理论在解释商品价格的成因上具有一定的互补性,也是现代商品价格理论的基础。持有成本理论在解释期货与现货价格之间,以及不同到期日期货价格之间的相互关系方面,占有独特的地位。根据持有成本理论,期货与现货的价格差异(基差)或者不同期货合约之间的价格差异取决于以下两个因素:一是库存成本;二是便利收益。而这两个因素的规模大小又取决于库存的量。理论表明,一方面,虽然便利收益是一个不可直接观测的量,但它与商品库存量应该有着直接的、显著的关系,即通常所认为的库存量越大,边际便利收益越低;另一方面,基差作为现货与期货价格关系的一个直接度量,应该与商品库存量有着直接的关系。实际上,市场参与者常常将基差的大小和符号(正或负)看做是对现货市场库存量相对稀缺程度的一个信号(Gao and Wang,2005)。

1991年,Klemkosky和Lee共同提出了持有成本理论(Cost-of-Carry-Model),该理论通过现货价格来推算期货理论价格,当期货实际价格扣除交易的相关费用后仍高估或低估了期货的理论价格,表示市场上的期货价格已经偏离其理论价格,会产生无风险套利机会,这一模型是建立在有效市场假设的基础上的。

市场假设下,无套利理论是指两份相同资产在两个市场中的价格必然相同,否则市场上可以进行无风险套利机会。即在一个市场上低价买入,在另一个市场中高价卖出。最终,原来定价低的市场因对该市场资产需求的增加而使其价格上涨,而原来定价高的市场会对该市场资产需求的减少而使其价格下跌,直到两个市场的价格相等。因此,供求力量会产生一个公平的价格,使得套利者无法获得无风险收益。

持有成本理论的假设条件是:期货合约是可分的,即可以买卖任意单位的期货和现货合约;卖空现货没有限制,而且马上可以得到对应的现金。

在上述假设的基础上,由无套利理论得到期货合约的理论价格,即:

期货价格=现货价格+仓储费用+融资成本+交易成本+其他成本

从上述构成来看,理论上期货价格要高于现货价格,且远月合约的价格要高于近月合约的价格,因为远月的持有成本较近月价格更高。

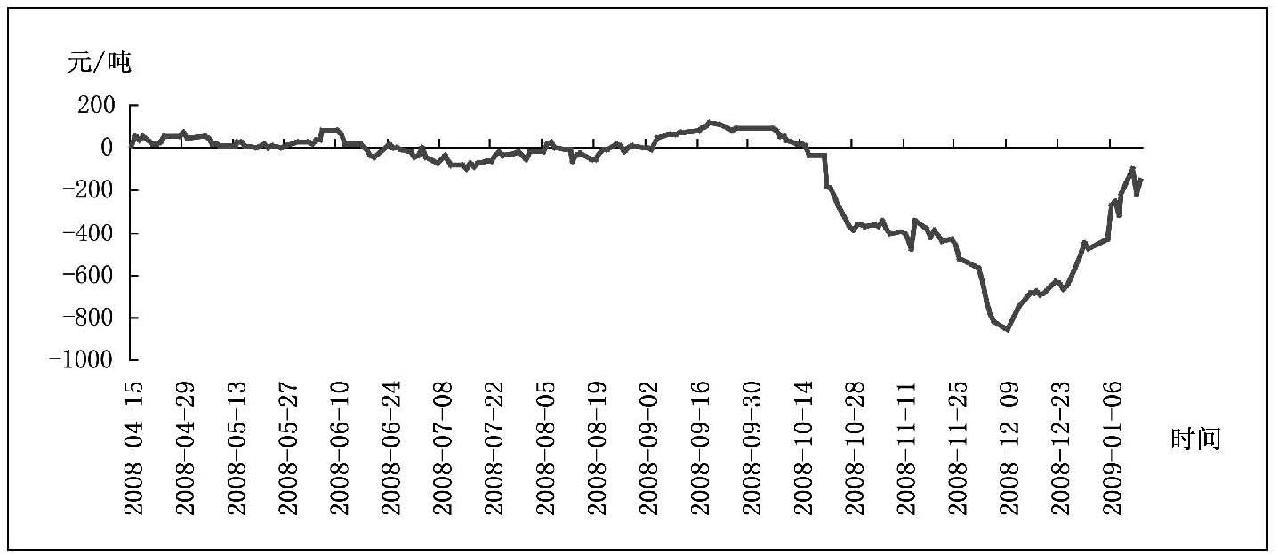

【例2-1】下面以大豆901合约为例,若2008年12月15日大连大豆的现货价格为3500元/吨,资金成本按年率6.56%计,仓储费按0.4元/吨/天计,再考虑交易、交割、质检等多项费用,则A901的期价理论可由如下几大主要构成部分进行估算(见表2-1、图2-1)。

说明:此处计算未包含增值税部分。

图2-1 A909和A901价差走势图数据来源:

大连商品交易所、文华财经。

通过上述计算可知,按持仓成本来计算,当12月15日大连大豆现货价格为3500元/吨时,连豆A901合约的理论期价应该为3549.133元/吨。虽然从理论成本计算来,近月合约的期价约较现货价格约高出49元/吨左右,而就实际情况来看,12月15日时A901的期价为3573元/吨,较近月合约高出较多,而此时主力合约A909却仅为2890元/吨,不仅远低于现货价格,也低于近月合约的价格。

为什么实际情况与理论所描述的情况经常出现背离呢?这是因为有时候现货较期货而言存在便利收益。所谓便利收益,是指反映了市场对商品未来可获得性的期望,当商品较为短缺时,人们需要持有现货以满足生产经营所需,此时即使期货价格较现货低,人们也不愿意通过购买期货来舍弃便利收益。因此,当商品短缺的可能性越大时,便利收益就越高。如果商品用户拥有大量库存,在不久的将来出现商品短缺的可能性很小,这样便利收益也会比较小,也就是说较低的库存导致较高的便利收益。

期货价格是买卖双方在当前现货价格的基础上,通过各自对未来商品的供需情况分析,采取公开竞价的方式来确定的。这种价格的预期,不但为套期保值者回避价格风险提供机会,而且通过投机者的频繁交易减少了价格的波动。在交易过程中,期货价格随着潜在的供求变化,买卖双方不断地调整修正,动态地防御当前和未来变化的供求关系,从而使得期货价格反映商品价值具有预期性,所以期货价格又是一种预期价格。

任何月份的期货和现货价格都在不同程度上体现人们对未来供给和需求的预期,当影响商品一种新的因素出现时,都会对未来的价格产生影响。等到期货合约到期时,期货和现货的价格趋于一致。期货价格和现货价格这种密切关系的存在,使得期货价格通常被作为预期未来现货价格的参考,而对未来现货价格的预估能力正是期货市场价格发现功能的重要体现。

理性预期理论是运用无风险套利定价模型来解释期货理论价格形成的。解释期货价格与预期现货价格关系是以风险与预期收益的关系为基础的。一般来说,一项投资的风险越大,投资者的期望收益也越高。了解资本资产定价模型的读者知道,风险分为系统风险和非系统风险。非系统风险可以通过分散投资来消除,而系统风险不能够通过分散化来消除。

考虑投资者持有一期货合约头寸,期货合约期限为T,忽略期货交易的盯市制度,假设该投机者将数量等于期货价格贴现的现金进行无风险投资,并同时买入相同金额的期货合约头寸。对于该投资者而言,其现金流为:

零时刻:-F0e-rt

T时刻:STk

式中,F0为期货合约在0时刻的价格;ST为期货合约到期日的价格;r为无风险利率。

对于时刻T的预期现金流的贴现率等于投资者要求的投资收益率,假设投资者要求的投资收益率为k,投资的贴现值为:

-F0e-rt+E(ST)e-kt

假设所有投资定价都使得其净贴现值为0,即:

-F0e-rt+E(ST)e-kt=0

得到:

F0=E(ST)e-(r-k)t

由上式可以看出,期货价格与预期收益和无风险收益有关。事实上,考虑到对期货标的资产投资时,当投资者的预期收益等于无风险收益时,即:

k=r

得到:

F0=E(ST)。

这一关系式说明:当投资者的预期收益等于无风险收益时,期货价格是对预期现货价格的无偏估计。

当k>r,有F0<E(ST),即当前的期货价格低于未来现货价格的预期值。

当k<r,有F0>E(ST),即当前的期货价格高于未来现货价格的预期值。

当期货价格低于未来预期现货价格时,这一情形成为现货溢价(normal backwardation);当期货价格高于未来预期现货价格的时候,这一情形称为期货溢价(contango)。

期货市场具有价格发现功能,这点毋庸置疑。长期以来也有不少人提出要发挥期货市场功能,争夺大宗商品国际定价权,那么定价权到底是什么?价格发现功能与大家常说的定价权是不是同一意思?关于这一问题,大连商品交易所副理事长曲立峰先生曾专门撰文,进行了详细的研究。

曲先生在《期货市场的定价权到底是什么》一文中指出,发现价格与定价并不是一回事。价格发现主要是指期货交易中某一商品期货合约的未来价格趋势或一段时间内的价格波动区间。对于一个确定的商品期货合约而言,开始时人们发现一个很宽的价格区域,随着时间的推移,信息和市场反应日益确定,价格区域变窄。

价格发现或价格预测所涉及的时间越远,价格可能出现的幅度就越宽。在这种情况下,特别是在一个价格区间很宽的范围内谈期货市场定价,甚至试图主导现货商品买卖价格,没有任何意义。价格发现功能,不是定价功能。价格发现说的是未来的价格趋势,而定价权强调的是主导合同价格的能力,是实实在在并影响以后的商品卖出或买入价格。即使某个交易所或某个期货品种的交易量全球第一,我们也只能说其价格发现更为准确,而不能说该交易所或这个期货品种具有定价功能。

因此,混淆价格发现与定价权、滥用定价权,注定会对我们期货市场产生很多伤害。

首先,实体经济中产生的价格问题可能被归咎到期货市场身上,会对外界形成误导,认为物价的推手、通胀的起源都是期货市场;其次,模糊了期货市场的主要功能,削弱了期货市场为产业服务的功能。

因此,我们必须正确地理解期货市场的价格发现功能,做强做大我国的期货市场,扩大国际影响力,更好地为产业经济服务。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

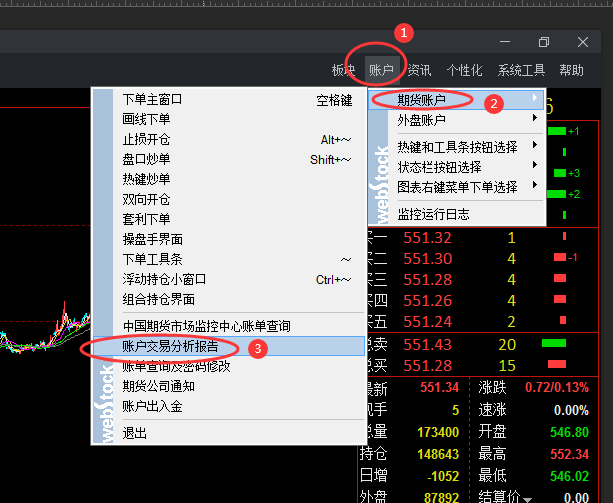

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...