中下游加工型企业介于中游和下游之间,一般是对原料的二次加工,这类企业有其自身的特点,因而套保思路即不同于中游贸易商,也不同于下游生产企业。这类企业包括有色的铜及铜合金材料(铜杆、铜板带、铜棒排、铜管等)加工企业,铝及铝合金材料加工企业(铝杆、铝排棒、铝板带、铝型材等),黑色金属及合金钢(冷板带、带钢、钢管、型钢、不锈钢等)加工企业,PP、PE、PVC等塑料改性(工程塑料)企业等等,它们只是对原料的性能及成分进行部分改变,以扩大原料的使用范围,但原料的基本特征不变。这类企业的保值思路分为两块,一是采购与订单对锁的日常保值,二是库存的保值。

日常保值也必须遵循平衡原则,但这个平衡里涉及了配比。譬如黄铜带加工企业,以常用的H65黄铜带为例,它的配比成分是65%的铜和35%的锌,那么生产100吨的黄铜带需要65吨铜和35吨锌,保值时需要对铜和锌分别保值。如当天企业超卖100吨黄铜,相应在期货上的操作是买入65吨(13手)铜,35吨(7手)锌。此外,还有一些合金和改性塑料,如铍铜带、玻纤增强PP,它们的配比原料铍、玻纤等不是期货品种,且比重不大,那么在保值时只要对主体原料进行保值即可。如100吨含铜97%的铍铜带,100吨含PP90%的增强PP,纳入保值的头寸(金属行业称之为金属量)就是97吨和90吨。

加工企业的头寸平衡并不能做到完全同步。以铜加工企业为例(不含铜杆),它们采购电解铜是基差点价,而且都是整数采购,至少是5吨的倍数;但销售产品却是零散销售,1吨、2吨甚至几百公斤都有,这就决定了跟下游客户无法采用基差点价,所以它们都是根据权威媒体的现货均价(长江有色或上海有色上午的现货成交均价)销售。这类企业具体的保值步骤是:

首先根据生产计划确定当天采购电解铜现货数量,在上午时段完成点价→点完价后不立即在期货盘面抛空保值,而是作为当天接单的头寸储备→大约10点半左右,权威网站报出当天电解铜现货均价,企业以此均价为基准开始对外接单→接单过程随时关注接单量变化,在下午收盘前20~30分钟根据接单量与预备的头寸作对比,超买的则在期货上卖出,超卖则在期货上买入。

从这个操作过程中可以看出,加工企业的套期保值虽遵循头寸平衡原则,但仍规避不了当天行情波动的风险,带有一定的投机性质。明天我们继续讨论。

不过在这类加工企业里,铜杆企业是个另类。铜杆严格分类当属于加工型企业,但由于加工过程简单,加工费低廉,没有增加和减少任何成份,质量稳定,容易统一标准,与电解铜保持了高度的相关性,再加上产量大,一般也都是以5吨的倍数起订,因而其销售定价模式上都采用基差点价。其保值思路类似于贸易商,完全保值,锁定加工费。在不久的将来,铜杆也极有可能会成为期货品种。

我们说中下游铜加工企业的保值思路规避不了当天的行情风险,带有一定投机的。首先在点价采购电解铜时,需要对网站报出的现货均价作预判,尽量做到点价价位在“现货均价 - 升贴水”的下方(不能等到现货均价出来后再点价采购,那样所冒的风险更大)。

其次,点价后要预防行情下跌的风险,这是加工企业最大也是最难控制的风险,难在不是在期货上直接做空就万事大吉,基本上都是在接不到充足订单的前提下才会考虑到卖出保值,但此时行情一般都是已经有了一定幅度的下跌,保值就要认亏;可是企业也不能过早地卖出保值,因为这样会缺少头寸接单,这是企业最要命的!那么如何控制风险,需要对行情有一定预判,这对套保人员的要求较高。一般情况下,这类加工企业加工费(即毛利润)要远高于贸易商,行情下跌个100点左右基本上对财务利润目标影响不大,企业保值的目的是防范价格的大幅下跌,跌幅在100点内,接单量不足时一般都会将多余头寸直接套进去。

再有,前面我们已经说过,这类加工企业做保值的目的在于辅助接单,遵循的是一切向订单看齐原则,所以他们往往不以套保盈利为目标,而是把盈利让渡给订单。有些企业,一般下午三点收盘后就不再接单了;但还有些企业,为了获得更多的订单,他们会在收盘前预留一部分头寸,收盘后继续接单。然后将超买或超卖的头寸在夜盘保值。如此,面临行情下跌的风险就会更大,因为国内收盘到夜盘开盘的六个小时时间里,外盘在正常交易。

此外,有些加工企业为了多接订单还会主动超卖,尤其是下午行情上涨的情形下,企业会借行情上涨的东风超量接单,明明只有100吨头寸,却接了150吨甚至200吨。这时,企业赌的是下一个交易日行情下跌了。

前两种情形是加工企业由于规避不了当天风险而采用的被迫投机,但后两种情形带有主动投机之嫌,当然这种投机一般仅限下一个交易日,如果下一个交易日价格没有回归,企业也就认亏了,把头寸补平衡。相对来说这种主动投机风险虽低于完全脱离现货的投机,企业冒此风险为获得更多订单,也无可厚非,但这种做法也无异于饮鸩止渴,对于订单不愁的企业,还是会严格做到头寸平衡来保值的,尽量弱化对行情的预判来投机。

加工企业的保值还有一块业务,就是公允价值保值,也即库存保值。加工型企业一大特点是从原料到成品的加工过程中,会占用一部分现货头寸,我们称之为在制品占用。加工企业的总库存(现货多头)一般分为四大块,除了原料库存、成品库存外还有采购未到货和在制品占用。前三个一般都纳入日常套保,只有在制品占用只在特殊情况下才保值。这是因为理论上只要企业未倒闭,还是正常经营状态,在制品占用就是企业必不可少的“固定资产”,无论价格涨跌,都不会拿去买卖,所以纳人日常保值徒费保证金,没有意义。那么在什么情况下才会对它保值呢?第一,就是对行情有强烈的暴跌预判,甚至是经济危机来临的征兆。第二,在财务报表的会计日期截止日前一段时间,也就是3,6,9,12四个季月,为了财务报表好看,防范公允价值变动损失,对在制品占用部分的库存单独保值(其它三方面库存已纳入日常保值,不怕行情下跌)。

近年来,由于加工利润的持续萎缩,有些上规模的加工企业也会仿照上游生产企业成立自己的贸易公司或投资研究部门,利用自身得天独厚的现货优势,向上游靠拢,以期及时掌握更多的市场信息,在日常保值之外做一些投机和套利策略,但这种投机和套利与日常业务的保值是分开的,日常头寸平衡的根本不会动。至于日常保值无法解决的当天行情波动风险,企业也开始学习和尝试使用期权策略。这些我们照样在后文讲套利与期权时详细叙述如何运用。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

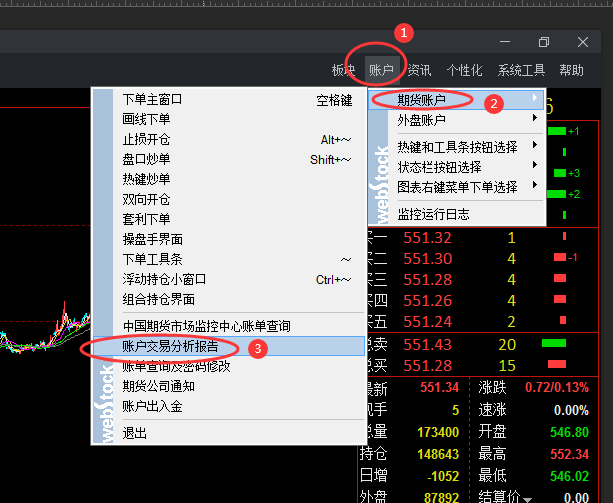

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...